De los 604.822 millones de euros que existían en créditos a las actividades productivas en diciembre de 2016, apenas 39.034 habían sido concedidos al sector agroalimentario, formado por agricultura, ganadería, pesca y silvicultura y por la industria de los alimentos, bebidas y tabaco, es decir, un 6,5 %. El reparto entre las actividades primarias y las industriales es bastante simétrico, lo que resulta un tanto anti-intuitivo. El objetivo de las siguientes líneas es explicar cómo hemos alcanzado estas cifras y, sobre todo, cómo ha sido posible que el crédito al sector primario esté ya desde hace meses alcanzando tasas positivas de variación. Es decir, que estas actividades ya cuentan con el respaldo de la confianza de las entidades financieras y que, en lugar de buscar fórmulas para reducir su exposición, apuestan por apoyarlas.

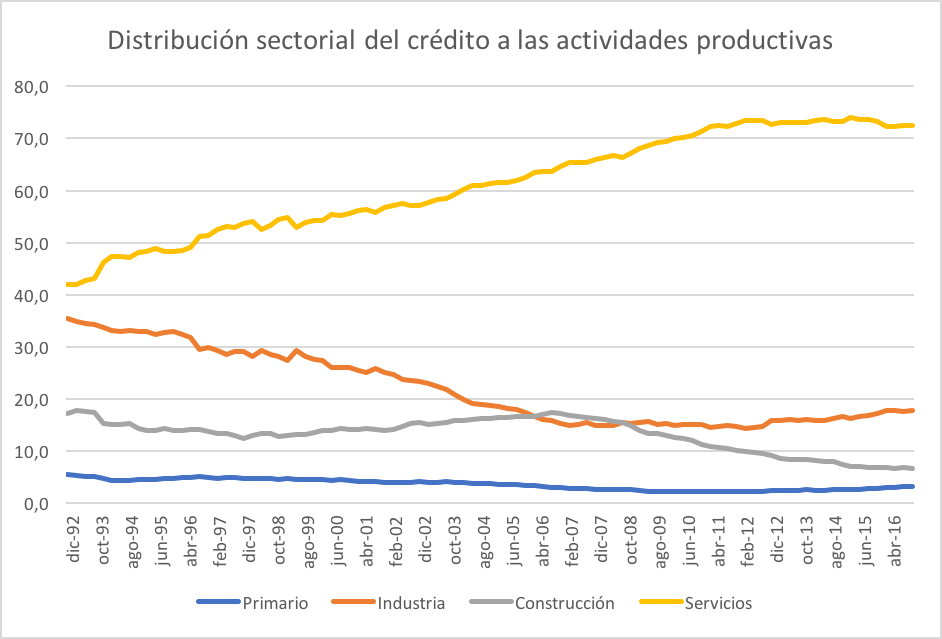

En primer lugar, hay que señalar que la participación del sector primario en la tarta del crédito a las empresas en España desde 1992 ha sido muy estable, si bien dicho peso ha sido bastante escaso, con mínimos durante la época del boom inmobiliario. Por su parte, en el mismo período, los servicios han crecido de forma imparable a costa fundamentalmente de la industria y, desde el estallido de la burbuja, de la construcción (sector que está ahora mismo en niveles por debajo de su media histórica).

|

| Fuente: Banco de España |

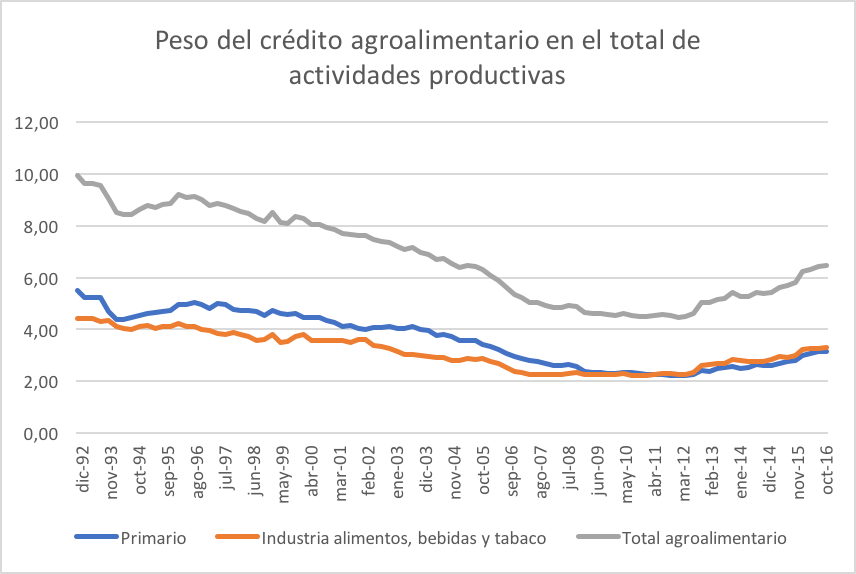

Dentro de la industria, la de los alimentos, bebidas y tabaco ha mantenido la misma tendencia que el conjunto del transformador, aunque con un poco menos de pendiente decreciente. Además, los volúmenes de financiación hacia los dos segmentos del agroalimentario (el primario y el industrial) prácticamente convergen en el arranque de la crisis, momento en el que alcanzaban su menor contribución al conjunto del crédito, para desde ahí comenzar una clara recuperación (que, sin embargo, no llega aún a los niveles que se tenía a mediados de los 90).

|

| Fuente:Banco de España |

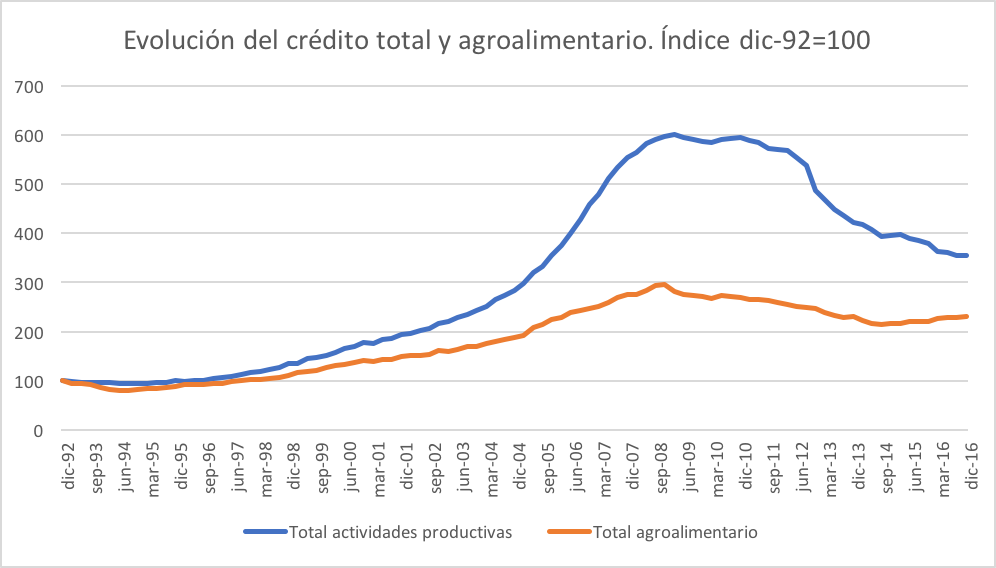

Durante los años de la burbuja, España vivió una verdadera orgía de crédito, que se refleja en casi todas las series que tienen que ver con el consumo y, sobre todo, con el crédito. Sin embargo, no todos los sectores fueron igual de “burbujistas”. El agroalimentario no fue capaz de generar una demanda de crédito tan elevada como el resto de actividades, lo que derivó en, primero, la ya mencionada pérdida de peso conjunta y, segundo, un proceso de desapalancamiento menos intenso y más corto.

|

| Fuente: Banco de España |

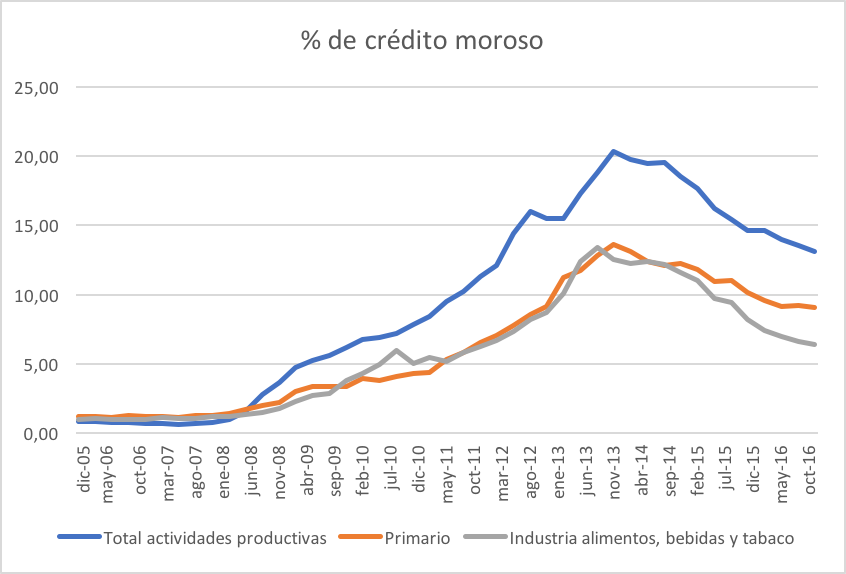

Las razones para este comportamiento diferencial posiblemente haya que buscarlas en los menores márgenes que se obtenían de media en los dos subsectores, lo que disuadía tanto los comportamientos especulativos como la entrada de agentes con dichos comportamientos (otros sectores producían mayores ganancias a similar tasa de riesgo –tasa estimada, porque la real resultó ser mucho mayor–). Otro indicador parece confirmar esta apreciación. La morosidad, que partía de niveles muy similares ha crecido menos que en el conjunto de la economía y actualmente permanece significativamente por debajo de la media de las actividades productivas. Por otro lado, es reseñable que en los últimos dos años los productores primarios se han separado de los industriales del agroalimentario en términos de porcentaje de créditos impagados.

|

| Fuente: Banco de España |

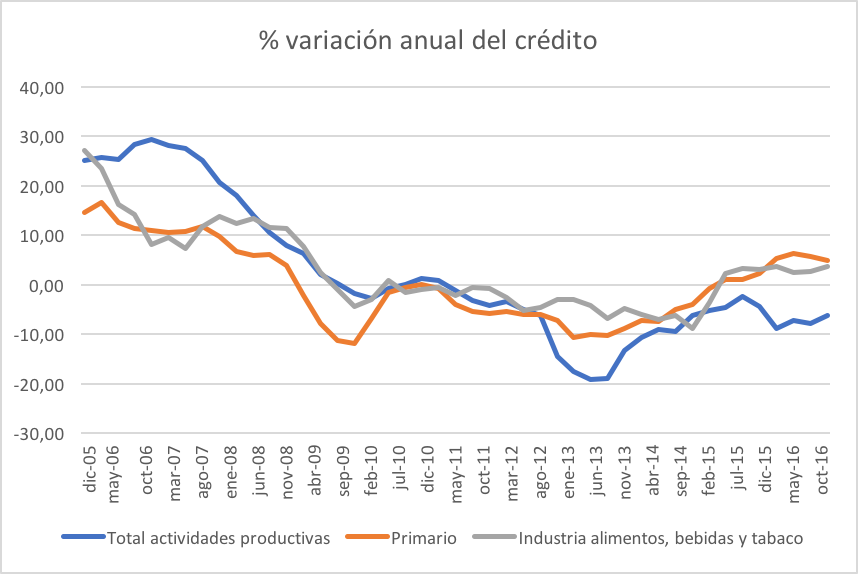

Centrándonos ahora en el comportamiento de este tipo de créditos en los años transcurridos desde el estallido de la crisis, vemos que curiosamente el agrario fue una de las primera ramas en ver reducida la masa de crédito concedida y que, junto con su industria hermana, lleva ya varios meses teniendo tasas de variación positivas. Es decir, que su periodo de desapalancamiento (si es que lo hubo), está finiquitado y que junto con el crédito nuevo crece el stock. Mientras, el conjunto de las actividades productivas todavía está devolviendo deuda por encima del importe de las nuevas operaciones.

|

| Fuente: Banco de España |